他社借入複数あってもまずは数分でできるお試し審査!⇒おすすめ一覧はコチラ

他社借入複数あってもまずは数分でできるお試し審査!⇒おすすめ一覧はコチラ

他社借入件数が多い方、急ぎでお金が必要な方は、まずはプロミス!

⇒お試し診断もあるので、諦めずにまずはやってみよう! 詳細はこちらから!

記事の目次

- 1 ちょっと件数が増えてきた方!借り入れ件数が多い方は要注意です!

- 2 銀行がダメでも諦めないで!

- 3 他社借入 4件 要注意ガイドとは?

- 4 ちょっと件数が気になる方のキャッシング・当サイトおすすめランキングトップ3!

- 5 借り入れ件数がちょっと気になる方のキャッシングのカテゴリーで選ぶ

- 6 他社借り入れ4、5件でも融資を受けれる可能性があります

- 7 他社借入件数が4件以上あると借りにくい?

- 8 【総量規制は貸金業者1社からの借入金額?それとも他社借入れも含めた借入総額なの?】知っておきたい!他社借入件数と総量規制の関係

- 9 他社借入件数が4件以上の人は銀行からの借入れは可能?

- 10 【他社借入件数が4件あっても借りたい!おまとめローンは?】

ちょっと件数が増えてきた方!借り入れ件数が多い方は要注意です!

借り入れ件数が多い方、ちょっと件数が気になる方、、、、。

でもどうしても現金が必要ですって時は??

まず、あなたの現在の件数と金額はおいくらくらいですか?

現在の借り入れ件数と借り入れ金額、それから月々の支払額を計算してみましょう!

あちこちで借金してると分からなくなって気が付けば、あっという間に膨れ上がってしまうので、要注意です。

他社借り入れ件数が4件以内の方は、とりあえずもう1社は融資可能な場合が多いです。

基本的には、借り入れ件数が5社までというのが一般的に言われています。

もちろん、年収や勤続形態(アルバイトか正社員か)、職種(やはり公務員などが一番いいらしいです)、その他色々な項目で属性がいい場合ですが。

最低条件としては、現在他社の借り入れの支払いが滞ってないことが条件です!

件数が気になるならば、やはり低金利の会社、プロミス、SMBCモビット、アコムや三菱UFJ銀行カードローン バンクイックがおすすめ!

例えば、

中央リテールは、無担保おまとめローンの場合、最高500万円までと低金利で利用できるのでかなりオススメです!

銀行系なら!

当サイトイチオシの銀行系カードローン!インターネット(パソコン・スマートフォン・アプリ)でのお申込み可能です。三菱UFJ銀行カードローン バンクイックがおすすめ!

楽天ポイントもたまっちゃう楽天銀行スーパーローンなんかもいいですね!

他に、神奈川県・東京都・群馬県の一部(前橋市、高崎市、桐生市)に居住またはお勤めの方限定ですが、横浜銀行カードローンなんかもおまとめに最適!金利も年1.5~14.6%(変動金利)!

借入限度額も最大1000万円!

アコムはネットで完結。審査は最短30分、金利3.0%~18.0%(実質年率)の低金利!

WEBで最短1時間で融資も可能!お借入額は1万円から可能で、初めてのかたは最大30日間無利息サービスがとっても便利!金利3.0%~18.0%(実質年率)と大手消費者金融ならではの低金利

そのほか、プロミス、SMBCモビットやレイクALSAなどがいいですよね!

ユーファイナンスも複数社借り入れの借り換えに対応しています。実質年率7.9%~15%と低金利、最高額700万まででとても使い勝手のよい金融業者といえます。

これだけたくさんの銀行、消費者金融があるんです!

実際に他社借入件数が複数あった私が実体験してみました!

銀行がダメでも諦めないで!

消費者金融(お金を貸すプロ)だから借入件数が多くても借入できる可能性が高い!

※年収の1/3までの金額までなら借入可能ってこと!

消費者金融で借入するなら「個人に対して法律によって制限されている貸付金額の上限」の対象となってしまいますが、借入できる金額が決まっているだけにその枠にぴったりハマっていれば借入件数が多くても借入可能ってこと!!

しかも、初めて借りる人は利息30日間も0円!(※「プロミスの契約がはじめてのかた」の契約に限る)

借入診断あり!審査回答まで最短3分!

それがプロミス!

アイフル申込やお試し診断の詳細はコチラの記事をチェック↓

他社借入 4件 要注意ガイドとは?

他社借入 4件 要注意ガイドをチェック! ✅他社借り入れ件数が4件以上だからと言って諦めないでください!他社借入4件以上要注意 ガイド紹介の融資可能な場合も十分ありえます。

あちこちで借金してると分からなくなって気が付けば、あっという間に膨れ上がってしまうので、要注意です。実際にお試し診断した結果をご覧ください!

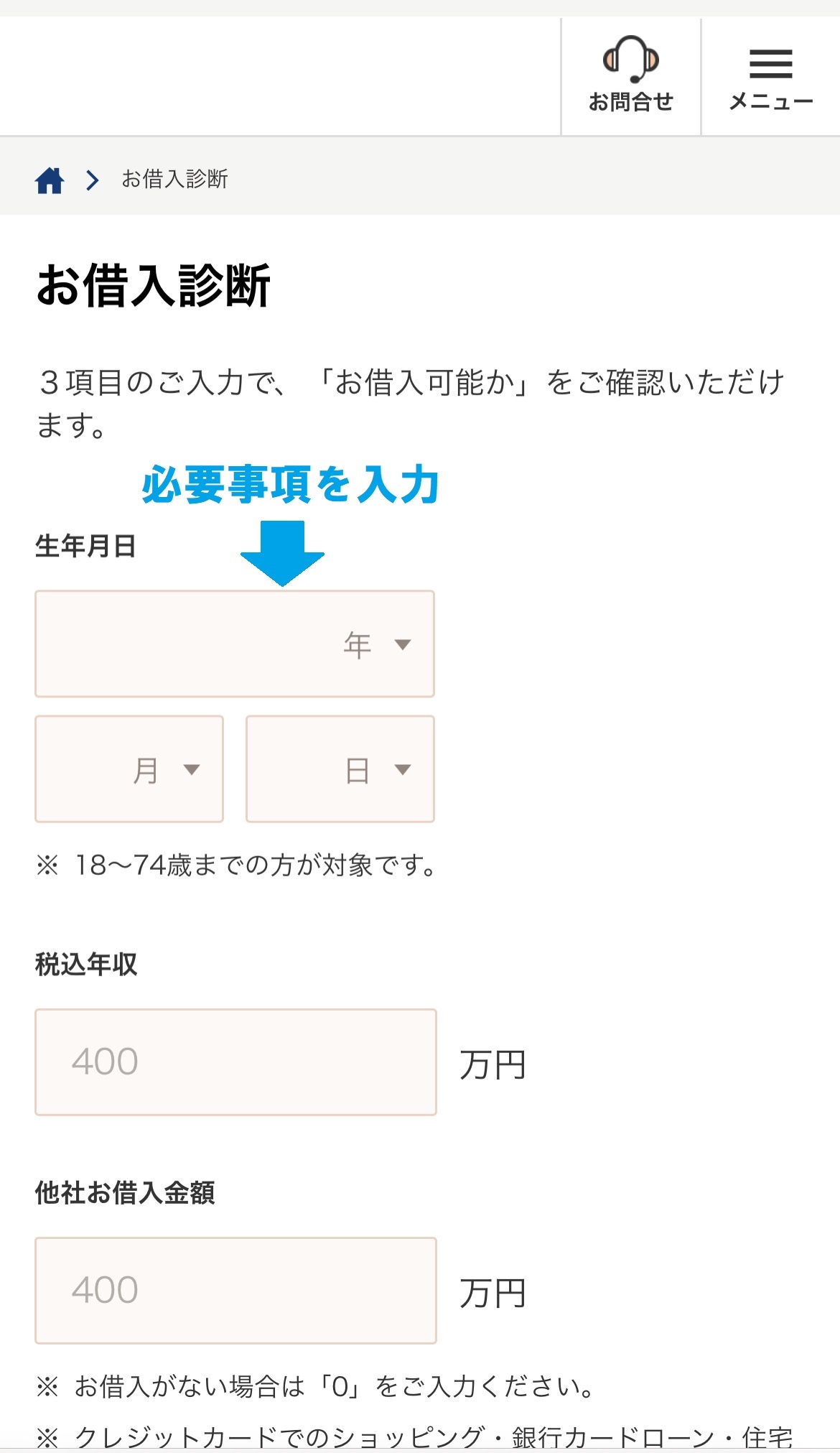

STEP1 プロミスの公式サイトにアクセス

借入診断の流れ

数秒であっという間に結果がわかる!

プロミスお借入れシュミレーション

▼コチラから▼

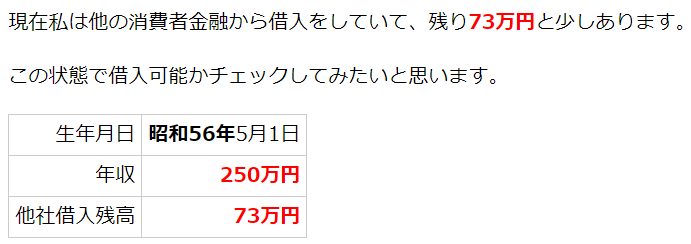

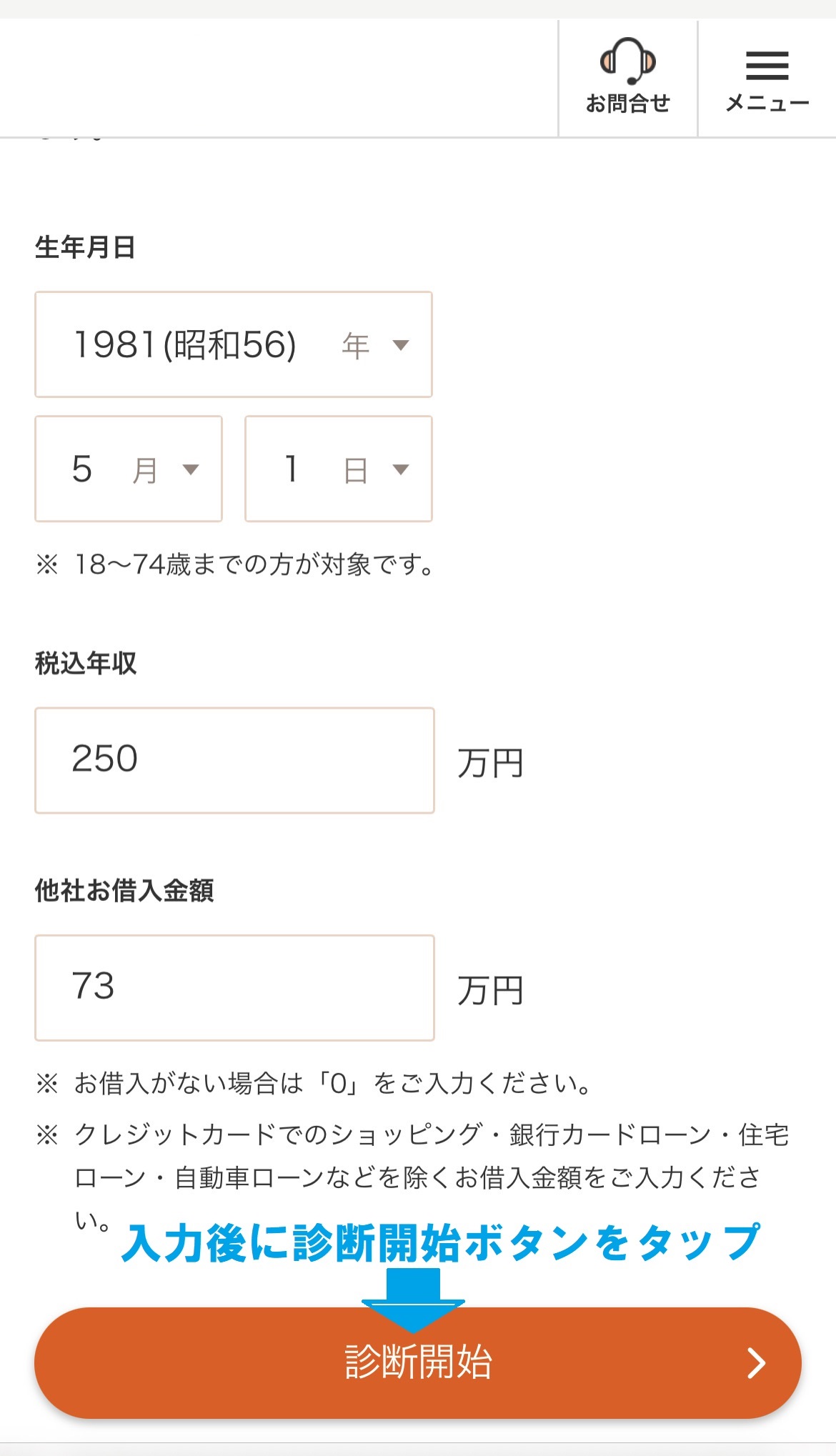

■今回の条件はこんな感じでした。

・38歳

・独身男性

・年収250万

・他社借入件数5社

・借入総額73万円

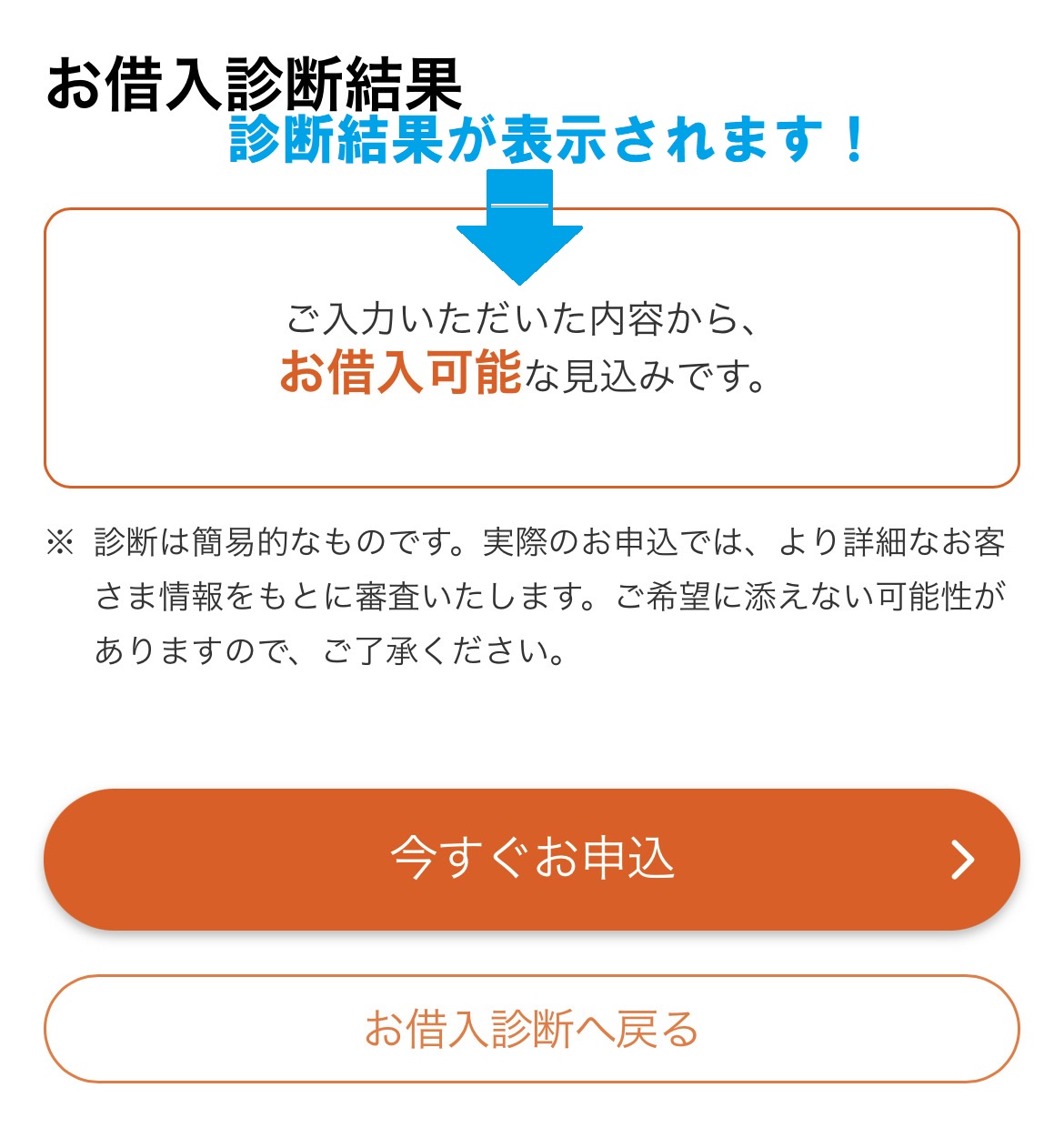

見事に借入できる可能性がある!って出ました!!!

ご自身の借りたい総額が、借入可能額に足りなかった場合でも、他社での借入件数が4、5件の借入で審査に通るのはとても貴重なことです。

一部でも1本化をして借入件数を減らすことが個人情報にプラスの情報として残ります。

ですから、『一部だけ借入して1本化しても意味がない!』と思わないでくださいね!

ちょっと件数が気になる方のキャッシング・当サイトおすすめランキングトップ3!

| 1位:プロミス 消費者金融1番人気! 新規でお申込みのかたは無利息サービスあります! 1秒で借入診断が可能です!しかも審査回答まで最短3分!急いでいる方にもおすすめ! |

2位:SMBCモビット SMBCモビットは無担保ローンです! 実質年率:3.0%~と低金利です。振り込みキャッシングなどサービスが充実しています。 |

3位:レイクALSA 初めてのご利用に限り借入額全額がなんと!他社にはない60日間続く特典あり! WEBで最短60分で融資も可能!【※21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除きます。】 最短15秒審査もあり! |

※当サイト調べ

借り入れ件数がちょっと気になる方のキャッシングのカテゴリーで選ぶ

| ■ プロミス | ■ レイクALSA | ■ 三菱UFJ銀行カードローン バンクイック |

| 超スピード審査で最短即日審査回答!4.5%~低金利カードローン。※申込み時間帯により審査回答が翌日以降になる場合あり。 【お利息(実質年率)】 4.5%~17.8% 【審査時間】 最短3分審査 【利用可能額】 1~500万円 プロミス詳細 |

テレビのCMでも有名なレイクALSA。WEBでならとてもスピーディーな融資が可能!最短15秒審査などお急ぎのかたにおすすめ。 【お利息(実質年率)】 4.5%~18.0% 【審査時間】 最短15秒審査 【利用可能額】 最高500万円 レイクALSA詳細 |

三菱UFJ銀行カードローン バンクイックは無担保ローンです!本人名義の普通預金口座があれば、振込での融資可能です。 【お利息(実質年率)】 年1.4%~年14.6%(実質年率) 【限度額】 最高800万円まで 三菱UFJ銀行カードローン バンクイック詳細 |

| ■ アコム | ■ レディースフタバ | ■SMBCモビット |

| ネット申込で来店不要で契約まで可能! 初めてでお不安な方は3秒簡易診断をお試しください! 【お利息(実質年率)】 3.0~18.0% 【審査時間】 審査回答まで最短30分 【利用可能額】 1~800万円 アコム詳細 |

30日間無利息!女性専用即日振込みキャッシングです。女性スタッフによる女性のためのローンです。 【お利息(実質年率)】 20.0% 【審査時間】 即日 【利用可能額】 10~50万円 レディースフタバ詳細 |

SMBCグループ運営するカードローン。最大800万の融資可能!WEB完結も可能だから来店不要!※他社ご利用の方でも審査可能ですが、お客様のご状況によってご利用いただけない場合あり。 【お利息(実質年率)】 3.0%~18.0% 【審査時間】 最短15分(平日19時までの場合) ※申込の曜日、時間帯によっては翌日以降の取扱となる場合あり 【利用可能額】 最高800万円 SMBCモビット詳細 |

他社借り入れ4、5件でも融資を受けれる可能性があります

キャッシングを行う時に注意したい事としては、借り入れ件数を増やさずに計画的に活用する事が挙がります。

特にカード初心者の場合はカードキャッシングの利便性から使い過ぎる事もあり、気がつくとカードを増やしてしまい返済に苦しむという事もありますし、借金返済の為に借金をするという事になれば雪だるま形式に借金が膨らんでカード枚数が増えるというリスクもあります。

もちろん雪だるま式に借金と言っても限界があり、借り入れ件数が4.5社辺りまでが一般的に限界と言われ、それを超えてくると新規借り入れが出来ない事にもなります。

カードローン審査に通る事によりキャッシングやローン利用が可能になりますが、この審査時に返済能力が問われ、返済能力の確認時には年齢、職業、借金歴等が問われる事になり、借金歴で借り入れ件数が多すぎたり、過去の返済時トラブル等があると審査で不利になってしまいます。

借り入れ件数や借金は少しでも減らした方が新規申し込みでは有利になりますし、複数社に借金があれば複数社に利息を払って事務手続きも増える事になり、返済負担が大きくなってしまいますから注意が必要です。

いずれにしても現金が必要でキャッシングを行いたいという方は、現在4社の借り入れがあるという場合は、あと1社だけ融資を受ける事が出来るという例が多いですし、違法行為を行っている業者を除けば5件までという事が一般的に言われる限界値ですし、他社借り入れ分を滞納遅延させていない事も必要です。

違法な金利を設定している業者は5件を超えても貸してくれますが、こういった業者は違法行為ですから避ける必要があります。

借り入れ件数が大きい状態での審査は厳しくなる傾向にあるのは間違いないですし、大手銀行や大手消費者金融では断られる可能性も高いですから、こういう時には中小消費者金融に申込みを行うという方法があります。

中小業者は大手から弾かれた客も迎え入れる準備があり、過去の借金歴で傷があったり借り入れ件数が多くても相談に応じてくれる可能性も高く、中小業者としても経営を成立させる為には大手から弾かれた客にも融資を行っていく必要もあるのです。

ただし、年収の3分の1以上の借り入れになる場合は消費者金融では規制がかかりますから、中小業者でも借り入れは出来ないですし、現在抱えている借金を延滞遅延している時にも審査に通らない可能性が高くなります。

複数社借り入れに成功した時には特に返済計画を立てて活用する事が望ましく、計画的な利用ならば複数社借り入れでも安全に利用出来るでしょう。

他社借入件数が5社以上でも大丈夫!

中小消費者金融の中に「個人に対して法律によって制限されている貸付金額の上限」を対象外とする中央リテールがあります!

返済計画の相談も親身になって聞いていただけるので安心して借入ができますよ。

他社借入件数が4件以上あると借りにくい?

他社借入件数に制限はありませんが、借入件数が増えればそれだけお金は借りにくくなるのが実状です。

借入件数に関する情報で「他社借入件数が4件以上だと借りにくい」といわれますが、その理由はいくつかあります。

(1)貸金業者ごとの返済方式が採用されるため月返済額と返済総額が増える

借入1社よりも数社から借りたほうが返済がキツい??

貸金業者1社から50万円借りる場合と数社から50万円借りる場合とでは、とくに違いはないように思えます。

しかし1社と数社では、数社から借りたほうが返済額は大きくなります。

アコム・プロミス・アイフルでは、毎月必ず支払わなければならない最低返済額が決まっています。

この最低返済額は、消費者金融ごとでことなるほか借入残高・返済期日によっても変わってきます。

ここで、

・50万円を2社(アコム30万円・プロミス20万円)で借りた場合、

・50万円を3社(アコム20万円・プロミス20万円・アイフル10万円)借りた場合

の最低返済額を比べてみましょう。

≪50万円を1社(アコムのみ)で借りた場合≫

アコムのみで50万円を借りた場合、契約極度額が50万円だと最低返済額は15,000円

(借入残高の3.0%・毎月1回払いの場合)。

毎月15,000円程度なら約3年頑張れば完済の目途も見えてきます。

≪50万円を2社(アコム30万円・プロミス20万円)で借りた場合≫

・アコムで30万円借りた場合、契約極度額が30万円だと最低返済額は13,000円

(借入残高の4.2%で1,000円未満は切り上げ・毎月1回払い)

・プロミスで20万円借りた場合、最低返済額は8,000円

2社を合計すると、アコム13,000円+プロミス8,000円=21,000円。

つまり、最低返済総額は21,000円となり、1社で借りたときよりも6,000円も多く支払うことになります。

≪50万円を3社(アコム20万円+プロミス20万円+アイフル10万円)で借りた場合≫

・アコムで20万円借りた場合、契約極度額が20万円だと最低返済額は9,000円

(借入残高の4.2%で1,000円未満は切り上げ・毎月1回払い)

・プロミスで20万円借りた場合、最低返済額は8,000円

・アイフルで10万円借りた場合、最低返済額は5,000円

(返済期日がサイクル制の場合)

3社を合計すると、アコム9,000円+プロミス8,000円+アイフル5,000=22,000円。

つまり、最低返済総額は22,000円となり、1社で借りたときよりも7,000円も多く支払うことになります。

上記の最低返済額はあくまで目安の金額ではありますが、他社借入件数が多くなるほど最低返済額が増えていくのは事実です。

また、最低返済額で返済を続けるということは、イコール返済回数が増えるということ。

つまり、毎月の返済額は少なくて済みますが、その分無駄な利息も支払うことになります。

月の返済額は最低返済額以上に設定するのが理想。

他社借入件数が増えると最低返済額の総額も増えるため、最低額以上に設定するとさらに返済が困難に。

4社以上になるともっと困難になるため、審査も通りにくくなるわけです。

(2)1社で多くの借入れができない=返済能力が低いと判断される

貸金業者は、お金を貸す際に契約者の返済能力を重要視しています。

返済能力の有無は、契約者の属性(職業・雇用形態・年収など)や信用情報(借入履歴・借入額・他社借入件数・延滞の有無など)から総合的に判断して決定します。

ですので、他社借入件数が4社以上であっても、返済能力があると判断されれば借入れも可能なわけです。

しかし、実際お金を借りる際は、1社から必要金額だけを借りる方がほとんど。

それができず、少ない金額を数社から借入していると、「この人は1社での契約極度額(借入れできる金額)が少ない=借金返済のため新たに他社で借りようとしている」と判断され、その借入件数が4件以上となると審査も通りにくくなってしまいます。

(3)返済スケジュールの管理不十分から滞納につながる可能性がある

1社のみで借入れをしている場合、返済日は1か月に1回なので把握しやすいですね。

しかし、返済日は貸金業者によって変わってくる場合も。

他社借入をしていると、1か月に返済日が数回あって把握しきれなくなって延滞するケースが多いです。

とくに、他社借入件数が4社以上になると返済スケジュールの管理不十分になる可能性は高くなります。

貸金業者からすると、貸付金を回収できないのは大きな損害です。

他社借入件数が4社以上になると、こうした損害を被る可能性が高くなるため審査にも影響してきます。

(4)任意整理・民事再生・自己破産などで満額回収ができない可能性がある

延滞期間が長引くと借金はどんどんと膨れ上がっていきます。

こうなると、もう自身の力で完済するのは困難に。

そのため、債務者は任意整理・民事再生・自己破産などで借金を整理する可能性が出てきます。

こうした法的処置を取られてしまうと、貸金業者は貸付金を満額回収できなくなるほか、対応にも時間を割かれてしまいます。

それを避けるため、他社借入件数が多い人には貸付けをしないのです。

【総量規制は貸金業者1社からの借入金額?それとも他社借入れも含めた借入総額なの?】知っておきたい!他社借入件数と総量規制の関係

消費者金融では、審査の際に契約者の返済能力を重要視するという話をしましたが、それは「総量規制」という貸金業者特有の貸付規定が関係しています。

(1)総量規制とは

総量規制とは、

「借り手の年収などを基準とし、その3分の1を超える金額を貸し付けてはならない」

という規定で、「返済能力を超える貸付け」に当たるかどうかを判断する基準の1つです。

たとえば、借り手の年収が300万円の場合、貸金業者が貸し付けできる金額は最大100万円までとなります。

(2)総量規制と他社借入件数の関係

貸金業者から借りられる金額は、「年収の3分の1以内」であるということは分かりました。

では、年収の3分の1以内というのは貸金業者1社からの借入金額なのか、それとも他社借入れも含めた借入総額なのでしょうか。

①年収の3分の1以内は他社借入額の合計金額のこと

年収の3分の1以内とは、「他社借入額の合計金額」をさします。

たとえば、年収300万円の人が消費者金融A社から50万円、B社から30万円を借りている状態で新たにC社借入をする場合、最大20万円までしか借入れができません。

A社から50万円+B社から30万円=80万円 残り20万円

総量規制では、年収300万円の人が借入れできるのは最大100万円まで。

この場合、すでに80万円(A社50万円+B社30万円)の借入れがあるため、C社からは20万円までしか借入れができません。

もし、150万円を借入れしたいと考えていた場合、総量規制から考えると年収は450万円程度必要となります。

今度は年収300万円の人が100万円を、450万円の人が150万円を他社借入する場合、何社までなら総量規制の範囲内になるかをシミュレーションしてみましょう。

≪年収300万円の人が100万円を他社借入する場合≫

消費者金融で新規契約した場合、年収300万円だと利用限度額は30万円程度に設定されることが多いです。

ここでは、消費者金融の利用限度額を一律30万円とし、総量規制内いっぱいの100万円を借りることとします。

この場合、利用できる消費者金融は

100万円(借入希望額)÷30万円(利用限度額)=3…10で4社までとなります。

A社30万円・B社30万円・C社30万円・D社10万円の4社から借入れることになりますが、他社借入件数が4件になると月の返済総額も増えますしスケジュール管理も大変になり、延滞する可能性が出てきます。

そのため、D社では借入れできない確率が高くなるほか、C社でも借入れが難しくなります。

≪年収450万円の人が150万円を他社借入れする場合≫

消費者金融で新規契約をした場合、年収450万円だと利用限度額は50万円以内に設定されることが多いです。

仮に、消費者金融の利用限度額を一律50万円とし、総量規制内いっぱいの150万円を借りる場合、

利用できる消費者金融は

150万円(借入希望額)÷50万円(利用限度額)=3で3社までとなります。

つまり、年収450万円だと他社借入件数が4社以上になると、総量規制の範囲を超える可能性が出てくるため借入れが難しくなります。

②総量規制と他社借入件数は密接に関係している

総量規制ができた背景には、消費者金融が「サラ金」と呼ばれていた時代に過度な貸付を行っていたことが関係しています。

当時は、借り手1人に対する貸付額に制限がなかったため、サラ金はお金がない人にどんどんとお金を貸していました。

さらに、この時代には出資法の上限金利で貸付が行われていたため、借金があっという間に膨れ上がっていきました。

その結果、利用者が多重債務に陥り自殺するというケースも起こったのです。

これを受けて貸金業法が改正され、総量規制という貸付規定が盛り込まれました。

他社借入件数がある場合、消費者金融では他社借入総額と総量規制の範囲を照らし合わせて審査を行います。

他社借入総額が総量規制の範囲ギリギリの人に貸付けを行うと、延滞の確率が急激にアップ。

そのため、他社借入件数の多い人への審査は厳しくなります。

他社借入件数が4件以上の人は銀行からの借入れは可能?

貸付を年収の3分の1以内に制限する総量規制は、貸金業法特有の規定。

銀行法に則って営業している銀行は、総量規制の対象外となっています。

ということは、銀行なら他社借入件数が4件以上でも借入れができるのでは?と思ってしまいますね。

結論から言うと、制限ないからといって他社借入件数が4件以上あると、銀行からの借入れは難しいです。

それは、以下のような理由があるからです。

(1)総量規制のない銀行でも独自規制で貸付するように

カードローンには、アコムやプロミスなどの消費者金融が提供するカードローンの他に、銀行が提供する銀行カードローンがあります。

消費者金融のカードローンは、貸金業法に基づいているため総量規制の対象。

一方、銀行カードローンは銀行法に基づいているため、総量規制の対象外です。

しかし、近年では銀行ごとに独自の上限を設定し、規制を行っているところが増加。

その原因は、銀行でも一部で過度な貸付けが行われていたことにあります。

そのため、銀行では独自の貸付規制を設けて貸付けを行うようになりました。

(2)銀行の多くは年収の2分の1が上限だから借りやすい!?

銀行法には貸金業法のような総量規制がないため、それぞれ独自の規制を設定。

金融庁の調査によると、銀行カードローンを扱う銀行120行のうち83行が「年収の2分の1を上限」に設定しています。

消費者金融のカードローンよりも借入額の範囲は広いので利用しやすいように感じますが、個人融資に関する規定が強化。

審査が厳しくなり簡単に借入れができない状況になっています。

(3)銀行系カードローンの即日審査は可能?

個人融資に関する規定が強化された背景には、一部の銀行が反社会勢力に融資を実行してしまったことがあります。そのため、銀行カードローンの審査はより厳しくなっています。

①警察庁のデータベースとの照合が義務化

警察庁のデータベースを照合し、反社会勢力とのつながりがあるかをチェックすることが義務付けられたのです。

これにより銀行⇔警察庁での照合、銀行⇔都道府県警での照合が必要となり、最短でも2営業日程度かかるように。

これにより、それまでは可能であった即日審査が不可能になりました。

②丸投げしていた審査に銀行も関与

保証会社がメインで行っていたカードローン審査に銀行も関与するようになりました。

保証会社と銀行がコミュニケーションを取ることで、契約者に関する情報を密に交換できる体制を作りました。

つまり、保障会社と銀行のダブル審査を実行する銀行が増えたのです。

③貸付後も収入状況のチェックが

これまでは審査時に収入証明書を提出すればOKでしたが、現在は貸付後の収入状況もチェックするように。

借入額の増額申請や契約更新時などには、新たに収入証明書の提出が必要となっています。

【他社借入件数が4件あっても借りたい!おまとめローンは?】

他社借入れが4件もあると1か月に返済日が4回になる可能性が高く、スケジュール管理が大変なほか月の返済総額は1社で借りたときより多くなるため、延滞に陥る確率が高くなってしまいます。

こうした状況を改善する方法として、「おまとめローン」を利用するのが有効です。

おまとめローンとは、複数社から借りたの他社ローンを1社でひとつにまとめにするローンのことです。

他社借入総額以上を1社で借り、それぞれの借金を返済。あとは、おまとめローンのみを返済していく方法です。

これにより返済日が月1回になるほか、1社での借入額が低いため高金利だった他社借入ローンが、おまとめローンで借金を1つにすることにより低金利で返済できるように。

返済する側の負担が大きく軽減します。

返済負担が少しでも軽減されれば精神的不安も和らぎますし、生活も少しは楽になりますね。

おまとめローンは、銀行・信販会社・消費者金融などから提供されていますが、審査の厳しさでは銀行がもっとも厳しいとされています。

このうち、審査を通過しやすいとされているのは消費者金融のおまとめローンですが、消費者金融でも業者によって審査が厳しいところも。

ですので、まずはどのおまとめローンなら利用できるかをチェックするのがイチバンです。

ここでは、人気ランキング上位の「プロミス」と「東京スター銀行」のおまとめローンをご紹介します。

プロミス「おまとめローン」

★融資額:300万円まで

★契約額:利用者ごとに決定する極度額の範囲内で、プロミスが決定した金額

★金利適用方式:単一金利

★借入利率:実質年率6.3%~17.8%

★遅延損害金:実質年率20.0%

★返済方式:元利定額返済方式

★返済期日:5日・15日・25日・末日の中から、利用者の都合に合わせて選択可

★返済期間・返済回数:最終借入後より最長10年・1回~120回(利用者と相談のうえ決定)

★申込対象者:20歳以上65歳以下の本人で、安定した収入がある方

★資金使途:他の貸金業者からの借入金のおまとめ

★対象ローン:消費者金融・クレジットカードなどの借入れ(無担保ローン)※銀行カードローン(銀行法適用)やクレジットカードのショッピング枠(割賦販売法適用)は利用不可

★担保・保証人:不要

A~D社でそれぞれ50万円借りた場合、それぞれのローンに実質年率18.0%の金利がかかるため、無駄な利息を多く支払う必要があります。

しかし、プロミスのおまとめローンなら、200万円の借入れで実質年率15.0%。

他社借入時よりも少ない利息で返済が可能となります。

東京スター銀行のおまとめローン

★融資額:30万円以上1,000万円以下(1万円単位)※申込時の借換えローン残高の範囲内

★借入利率:年率12.5%

★遅延損害金:年率14.5%

★返済方式:元利均等月賦返済方式

★返済期日:毎月10日(休業日の場合は翌営業日)

★申込対象者:申込時に満20歳以上65歳未満の方/給与所得者の方(正社員・契約社員・派遣社員の方)/年収200万以上の方/保証会社(株式会社東京スター・ビジネス・ファイナンス)の保証が受けられる方

★資金使途:個人向けローン(無担保)の借換えおよびおまとめ

★対象ローン:金融機関(銀行・信用金庫・信用組合・労働金庫・農業協同組合・信販会社・カード会社・消費者金融)

★担保・保証人:不要

★手数料:事務取扱手数料・繰上返済手数料は不要

最高1,000万円までの借入れが可能で、金利も上限12.5%と非常に低金利なのが魅力です。

ただし、銀行ローンなので審査時間が2~3週間と長め。

利用を検討する方は余裕を持った申し込みが必要です。

他社借入件数が多い方、急ぎでお金が必要な方は、まずはプロミス!

⇒お試し診断もあるので、諦めずにまずはやってみよう! 詳細はこちらから!